به گزارش «کالاخبر»، یکی از مهمترین نهاده های تولید در هر فعالیتی، سرمایه است که به صورت های مختلفی از جمله نیروی کار، وجوه نقد و وسایل فیزیکی ظاهر می شود و برای فراهم کردن آن حالت های مختلفی وجود دارد که یکی از این حالت ها تامین مالی است. در این بین بهترین مزایای تامین مالی حذف واسطه گری مالی است، یعنی اوراق بدهی قابل فروش مستقیم به دست خریداران می رسد.

تامین مالی روش های زیادی دارد که از مهمترین آنها می توان به تبدیل به اوراق بهادار کردن دارایی اشاره کرد و شاید بتوان گفت انقلابی ترین تغییر در بازارهای مالی، حرکت به سمت عدم واسطه گری باشد که با ضعیف کردن رابطه بین بانک ها و مشتریان شان و همزمان با آن، افزایش روابط مستقیم بین عرضه کنندگان نهایی و استفاده کنندگان منابع مالی امکان پذیر است.

در این رابطه، تبدیل به اوراق بهادار کردن دارایی ها به یک واحد تولیدی این امکان را می دهد که از طریق حذف واسطه هایی چون وام دهندگان بانکی که قبلا بین شرکت و منبع نهایی پول بازارهای مالی قرار می گرفتند، منابع مالی کم هزینه تری را به دست آورد. به این ترتیب، شرکت برای تامین مالی هزینه های هنگفت تامین مالی را که توسط بانک ها و موسسات مالی دریافت می شود، متحمل نمی شود. از این رو، می توان گفت تبدیل دارایی ها به اوراق بهادار، فرصتی بسیار جذاب و طلایی برای تامین مالی به شمار می آید.

مفهوم تبدیل به اوراق بهادار کردن دارایی ها برای نخستین بار در ایالات متحده امریکا و در دهه ۱۹۷۰ ابداع شد. این تکنیک در ظرف چند دهه به عنوان یک محصول مالی بسیار مهم و ارزشمند در بخش بانکداری متعارف مورد پذیرش قرار گرفت و از آن پس، بهره گیری از فرآیند اوراق بهادار سازی دارایی ها یکی از راهکارهای اصلی جهت تولید جریان وجوه نقد به شمار می رود.

تبدیل دارایی ها به اوراق بهادار

«اوراق بهادار کردن دارایی ها» عبارت است از تبدیل دارایی های غیر نقد به اوراق بهادار قابل معامله در بازار سرمایه. به عبارت دیگر، این روند شامل فرآیند ادغام مجموعه ای از وام ها یا به طور کلی دارایی های مالی همگن و انتقال آن به شرکت یا یک کسب و کار و انتشار اوراق بهادار به پشتوانه آن است.

«تبدیل به اوراق بهادار کردن دارایی ها» با بدهی وثیقه دار یا وام دادن سنتی بر پایه دارایی ها که در آن وام ها یا دیگر انواع حق مالی به شخص ثالثی معمولا یک شرکت یا یک کسب و کار با هدف خاص تخصیص یافته یا فروخته می شود، متفاوت است. این ابزار دارای هدف خاص به نوبه خود، یک یا چند ابزار بدهی اوراق بهادار به پشتوانه دارایی انتشار می دهد که بهره و اصل مبلغ آنها به جریانات نقدی حاصل از دارایی های اصلی بستگی دارد.

نیازسنجی در بورس های کالایی

در دنیا تاریخچه ای برای بورس های کالایی تعریف شده است. در ابتدا بورس های کالایی محلی برای انجام معاملات نقد بودند. سپس با این تفکر که می توانند این روند را به آینده نیز تعمیم دهند ابزاری به نام فوروارد اختراع کردند. بعد از آن فکر کردند کالاهایی که معامله می کنند در بسیاری از مواقع جابجا کردن آن با هزینه های بالایی همراه است از همین رو گواهی سپرده کالایی را منتشر کردند.

با تاریخچه فوق می توان دریافت که بدون آنکه ابتدا گام دوم یعنی انتشار گواهی سپرده کالایی برداشته شود، اگر بخواهیم سراغ ابزارهای پیشرفته نظیر آپشن و آتی برویم، به نوعی امکان پذیر نیست. به نظر می رسد در قدم اول باید اوراق بهاداری وجود داشته باشد که بتوان بر مبنای آن دارایی پایه، اقدام به معامله کرد. تجربه ای که در بورس های کالایی دنیا هم صورت گرفته، همین است. گرچه در مورد دارایی هایی نظیر سکه طلا که چند ویژگی از قبیل «بازار پرطرفدار»، «نقدینگی بالا»، «بازار نقد قوی» و «بازیگران زیاد» را دارد، راه اندازی بازار مشتقه با رونق همراه بوده است؛ اما در مورد کالاهای دیگر به نظر می رسد ابتدا باید بازار اوراق بهادار مبتنی بر فوروارد و گواهی سپرده شکل بگیرد و سپس سراغ ابزارهای پیشرفته تر برویم.

اوراق سلف موازی استاندارد نمونه ای دیگر

زمانی که برای فعالان صنعت و تولید از ابزارهایی مانند آپشن و آتی صحبت می شود، از آنجا که آشنایی کاملی از آن ندارند بنابراین انگیزه ای برای ورود به این ابزارها برای فروش محصولات یا پوشش ریسک نوسانات قیمت در آینده از خود نشان نمی دهند. اما زمانی که بخواهیم گواهی سپرده کالایی را برای همان فعال توضیح دهیم و از قبض انبار و قابلیت معامله ثانویه آن در بازارهای معاملاتی بورس بگوییم این فرد به راحتی توجیه می شوند. یا توضیح ساده درباره ابزارهای دیگر مانند سلف موازی و ... نیز همین نتیجه را در پی خواهد داشت و آن تولیدکننده می تواند اقداماتی همچون تامین مالی، برنامه ریزی برای تولید و واردات، تسهیل فرایند فروش و ... را با استفاده از ابزارهای موجود در بورس کالا عملیاتی کند.

این روش تامین مالی کم هزینه که مزایای متعددی برای یک شرکت به همراه دارد، از سال ۱۳۹۴ از مهم ترین اولویت های کاری و اهداف اصلی بورس کالای ایران قرار گرفته است تا شاهد تبدیل بورس کالا از مکان صرف عرضه محصولات به جایگاهی باشیم که بتواند علاوه بر فروش فیزیکی، در تامین مالی شرکتها، راه اندازی معاملات اوراق مبتنی بر کالا، معرفی ابزارهای جدید معاملات، ایجاد مشوق برای حضور فعالان صنایع و قیمت گذاری دقیق کالاها نیز نقش داشته باشد.

مزایای تبدیل به اوراق بهادار نمودن دارایی ها

اوراق بهادارسازی دارایی ها از جمله روش هایی است که احتمال دارد یک شرکت جهت تامین مالی دارایی های خود به کار برد. به طور کلی هفت دلیلی که می توان برای چرایی استفاده از فرآیند اوراق بهادار سازی دارایی ها به وسیله شرکت ها نام برد عبارتند از:

افزایش بازدهی سرمایه: معمولا فرآیند تبدیل به اوراق بهادار نمودن دارایی ها نسبت به تامین مالی به شیوه سنتی به سرمایه کمتری نیاز دارد؛ افزایش روش های تامین مالی در صورت عدم وجود سایر اقسام تامین مالی (در شرایط رکودی، بانک ها اغلب تمایلی به اعطای وام ندارند و طی دوران رونق اقتصادی نیز در اکثر مواقع نمی توانند پاسخگوی تقاضای وام مشتریان خود باشند).

بهبود بازدهی دارایی ها: فرآیند اوراق بهادارسازی ها می تواند منبع ارزانی برای تامین مالی باشد، گرچه این موضوع به هزینه های مربوط به منابع تامین مالی جایگزین ارتباط دارد. در این میان متنوع نمودن منابع مالی دست یافتنی، کاهش میزان مواجهه با ریسک اعتباری برای دارایی های خاص و هماهنگی و تنظیم منابع مالی جهت دستیابی به انواع معینی از دارایی ها از دیگر مواردی است که می توان در این بخش به آن اشاره کرد.

کسب مزیت نظارتی و سیاست گذاری: از آن جایی که معمولا فرآیند اوراق بهادار سازی دارایی ها مخاطراتی که موجب نگرانی برخی از ناظران و قانون گذاران می شوند را برطرف می نماید، از نظر وجود برخی از شیوه های تامین مالی می تواند منافعی را به دنبال داشته باشد (به عنوان نمونه، در کشور انگلستان شرکت های وام ساختمان فرآیند اوراق بهادار سازی دارایی ها را به عنوان ابزاری جهت کنترل موانع موجود در برابر توانایی های تامین مالی وسیعشان مورد توجه قرار می دهند).

از نگاه آمار

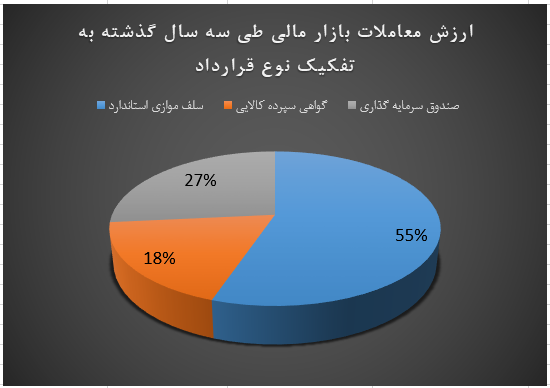

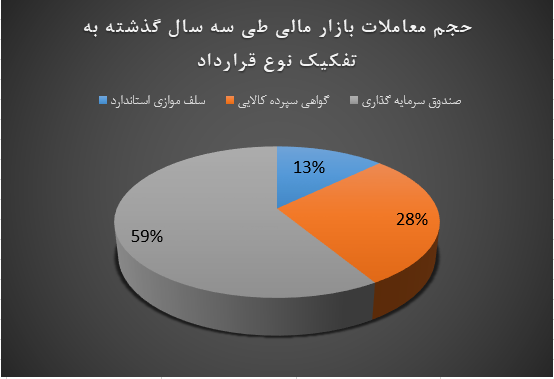

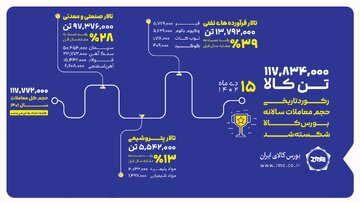

بررسی آمار معاملات در بورس کالا حاکی از آن است که طی سه سال گذشته در بازار مالی بورس کالای ایران و در قالب سه ابزار سلف موازی استاندارد، گواهی سپرده کالایی و صندوق های سرمایه گذاری مبتنی بر کالا بیش از ۳ میلیارد و ۶۷۳ میلیون قرارداد به ارزشی بیش از ۱۴۹ هزار و ۵۰۳ میلیارد ریال منعقد شده است.

بطوریکه طی سه سال گذشته اوراق سلف موازی استاندارد مبتنی بر کالا در بورس، تامین مالی حدود ۸۲ هزار و ۵۴۵ میلیارد ریالی را برای صاحبان صنایع رقم زده است.

در حوزه اوراق سپرده کالایی نیز رقمی بیش از ۲۷ هزار و ۲۵۶ میلیارد ریالی تامین مالی در قابل اوراق قبض انبار صورت گرفته است.

ارزش معاملات صندوق های مبتنی بر کالا نیز طی سال های ۱۳۹۶ و ۱۳۹۷ به رقمی بیش از ۳۹ هزار و ۷۰۱ میلیارد ریال رسیده است.

تفکیک ارزش معاملات در بازار مالی بورس کالا حاکی از آن است که سهم اوراق سلف موازی استاندارد با نسبت ۵۵ درصدی در تامین مالی صنایع بیشتر از سایر ابزارها بوده است. حال آنکه از نظر حجم معاملات این ابزار کمترین حجم معاملاتی را داشته است.

تبدیل به اوراق بهادار کردن دارایی ها مهم ترین نوآوری مالی مدرن است. یکی از مهم ترین نتایجی که می توان از این تحلیل گرفت، این است که «تبدیل به اوراق بهادار کردن»، فرصتی طلایی و توان بالقوه ای در راستای افزایش کارایی بازارهای پول، سرمایه و بیمه است. این ابزار با استفاده کاراتر از سرمایه ها و بنابراین کاهش هزینه سرمایه به عمیق تر شدن بازارهای مالی کمک مهمی می کند. این ماهیت ابزارهای جدید است که باعث کاهش خطر و توزیع مجدد ریسک شده، نقدشوندگی و روان بودن بازار را افزایش داده و عمق و کارایی و اندازه بازار را گسترش می دهند.

ارسال نظر