✍محمد کشتیآرای نایبرئیس اتحادیه فروشندگان طلا و جواهر تهران

اختصاصی کالاخبر- تکانههای اثرگذار در بازارهای جهانی در کنار برخی رویدادها در بازارهای موازی نظیر ارز و سکه زمینهساز تغییر تقاضای موجود در معاملات طلای آبشده به شمار میرود. میزان عرضه طلای آبشده در بازار داخلی به اندازهای است که بتواند مقداری بیش از حجم تقاضای واقعی بازار را پوشش دهد، همانطور که تجربه ماههای اخیر در این بازار به وضوح این واقعیت را تایید کرد. در حال حاضر، بازار آزاد به عنوان مهمترین بستر برای دادوستد طلای آبشده شناخته میشود. چنانچه سیاستها، خواهان هدایت معاملات این فلز گرانبها به بستر رسمی بورس کالای ایران باشد، لازم است که به پیشنیازهای آن توجه خاصی شود. مطالعه روند معاملاتی بازار آزاد این محصول نشان از آن دارد که به دلیل ویژگیهای فنی طلا و نوسانات لحظه به لحظه آن سرعت این معاملات بسیار مهم ارزیابی میشود. بنابراین اگر در کنار هدایت سرمایهگذاران به زنجیره معاملاتی طلای بورس کالا به دنبال فراهم کردن بستری برای تامین مالی واحدهای تولیدی این صنف نیز باشیم، لازم است که با آگاهی کامل از شرایط معاملاتی آن اقدام به طراحی سازوکارهای ابزار مالی طلا شود.

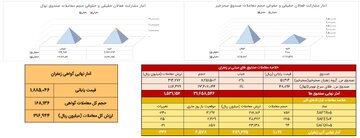

افتوخیز دادوستد طلای آبشده در سال ۹۹

سال ۹۹ در حالی شروع شد که افزایش شدید قیمت انس جهانی طلا اتفاق افتاد و از طرف دیگر، رشد مستمر بهای ارز در بازار داخلی، زمینهساز هدایت نقدینگی و سرمایههای موجود در سایر بازارها به سمت بازار طلا به عنوان دارایی سرمایهای شد. طبیعی است که به دنبال این رخداد، تقاضای زیادی به بازار طلا و بهویژه بازار طلای آبشده وارد و روزبهروز نیز بر میزان رشد آن افزوده شد که در نهایت ایجاد حباب در بهای سکه طلا را رقم زد. از این رو در نیمه ابتدای سال ۹۹ حباب قیمت سکه تا کانال ۲ میلیون تومانی برای هر قطعه سکه افزایش یافت.

پس از این رشد شتابان، بهای طلا که به بالاترین نرخ طی این مدت رسید، قیمتها در بازار ارز و انس جهانی طلا تغییر فاز داد و روند کاهشی در پیش گرفت. اخیرا به دنبال خبرهای خوشایند پیرامون موفقیتآمیز بودن واکسنهای کرونا، جرقههای امید در بازارهای کالایی ایجاد شده است. همچنین انتخابات آمریکا نیز مزید بر علت شد و در نهایت به عنوان محرکی اثرگذار در بازار جهانی طلا، ایفای نقش کرد و مانع رشد شتابان قیمتها در این بازار شد. پیامد افت بهای طلا، از جذابیت طلا به عنوان دارایی سرمایهای تا حدودی کاست و انگیزه متقاضیان برای حضور حداکثری در این بازار با افت محسوسی همراه شد. در نتیجه این اتفاقات، حباب سکه نیز کوچکتر شد تا حدی که برخی از افرادی که در روزهای رونق این بازار و تداوم رشد قیمتها، با انگیزه سرمایهگذاری، سکه و طلا خریده بودند به دلیل هراس از کاهش بیشتر قیمتها داراییهای خود در این بازار را فروختند و به طرف عرضه پیوستند. بنابراین بخشی از حجم طلای آبشده خارج شده از بازار دوباره به چرخه بازار بازگشت.

از سوی دیگر با مداخله پلیس اقتصادی و نیروی انتظامی، سفتهبازی، معاملات کاغذی و فردایی که توسط عدهای از فعالان بازار در کشور انجام میشد، تا حد زیادی کنترل و اینگونه معاملات که تعادل بازار طلا را بر هم میزد به حاشیه رانده شد که نتیجه مثبت این تحول در قالب کاهش چشمگیر حباب قیمتها و شفافسازی نرخ های این بازار نمایان شده است.

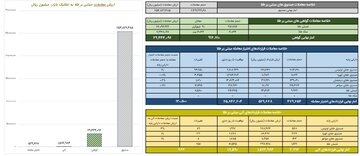

در حال حاضر با توجه به اینکه اغلب معاملهگران کاغذی و فردایی از بازار خارج شدهاند، معاملات واقعی و فیزیکی در جریان است. بررسی معاملات فیزیکی طی یک ماه گذشته حاکی از آن است که عرضه به میزان نیاز بازار انجام میشود و بهعبارتی عرضه، پاسخگوی نیاز متقاضیان بازار است و حباب قیمتی چندانی دیده نمیشود. قیمتها براساس حاصلضرب شاخص اقتصادی قیمت جهانی و بهای ارز روزانه و حتی ساعت به ساعت تعیین میشود. از این رو حتی انتظار میرود که اگر تقاضای فعلی، افزایش نسبی را تجربه کند، به قدر نیاز طلای آبشده در بازار وجود دارد که بتواند حجم تقاضای افزایشیافته را تامین کند. در وضعیتی که متقاضیان طلای آبشده در بازار کاهش یافتهاند، دور از انتظار نیست که معاملات طلا در بورس کالا نیز تحتالشعاع قرار گیرد، بهویژه آنکه اکنون از انگیزه و هیجان ناشی از افزایش روزانه نرخها در بازار، خبری نیست.

سازوکار لازم برای حرکت از بازار فیزیکی به گواهی سپرده کالایی

عملیاتی کردن معاملات گواهی سپرده شمش طلا در بورس کالا نیازمند درایت خاصی است که با بررسی و تحلیل کارشناسی میتوان نتیجه موفقیتآمیزی را حاصل کرد. در گام اول، لازم است طراحی سازوکارها به شکلی انجام گیرد که اعتماد معاملهگران این بازار به معاملات بورس کالا در زمینه دادوستد شمش طلا افزایش یابد. در حال حاضر که بورس اوراق بهادار، برای مدتی با افت شاخص همراه شده، تا حدودی سیگنال بیاعتمادی نسبت به بازار سرمایه مخابره میکند. از اینرو ابتدا نیازمند ساختاری هستیم که ابزارهای مالی بورس کالا برای مبادله داراییهای مبتنی بر طلا در سایه آن بتوانند از ساختاری مشخص پیروی کنند. نکته دیگر مورد تاکید کارشناسان، تاثیرپذیری معاملات بورس از بازار فیزیکی است. بنابراین معاملات باید بهگونهای باشد که اخلال در نظم بازار ایجاد نکند تا بتوان دورنمای مثبتی برای توسعه ابزارهای مالی بورس کالا ترسیم کرد.

اینکه طلا در دیگر کشورها به عنوان ابزاری سرمایهای در بورسهای کالایی فعال است، میتواند الگوی خوبی برای کشور ما باشد. همانطور که در معاملات سکه نیز این امر تصدیق شده است؛ اما سازوکار بازار در کنار بورس کالا در اقصی نقاط دنیا به شکلی است که به تعادل بازار کمک می کند و فاصله قیمتی خرید و فروش در سطوح حداقلی است. بنابراین اگر سازوکاری طراحی شود که در جهت تحت تاثیر قرار دادن مثبت بازار باشد، بدیهی است که موفق خواهد شد.

واردات شمش طلا

در گذشته واردات شمش طلا با ۴ درصد تعرفه گمرکی همراه بود. از این رو فعالان بازار انگیزه چندانی برای واردات شمش از بازارهای خارجی نداشتند. به دلیل حل شدن مسائل مربوط به قاچاق شمش طلا، تعرفه گمرکی برداشته شد و به صفر رسید. یعنی اگر فردی بخواهد شمش طلا را از کشورهای خارجی وارد کند، هیچ تعرفه گمرکی به آن تعلق نمیگیرد و از آنجایی که به عنوان ماده اولیه معرفی میشود، مالیات ارزش افزوده آن نیز صفر خواهد بود.

در زمینه تولید داخلی نیز معادن داخلی طلا به طور معمول محصولات خود را در تالار فیزیکی بورس کالا عرضه و از این بستر اقدام به دادوستد شمش طلا میکنند. البته میتوان یادآور شد، به دلیل لزوم تسریع در دادوستدهای فعالان صنوف طلا، اعم از تولیدکنندگان و معاملهگران، مراجعه به معادن و خرید مستقیم از آن ها عرف این بازار نیست.

پیششرط هدایت تقاضای شمش از بازار آزاد به سمت بورس کالا

تجربه نشان داده است فعالان بازار به دلیل سرعت عملی که در دادوستدهای خود دارند برای ورود به بازار ابزارهای مالی بورس کالا تاحدودی با دشواری مواجهاند و به این ترتیب از نظر زمانبندی با بازه ای طولانی مدتتر از معاملات فیزیکی بازار آزاد روبهرو هستند. در حال حاضر یک واحد تولیدی که نیازمند شمش طلا است با وقفه بسیار کوتاه و حتی کمتر از یک ساعت میتواند آن را از بازار آزاد تهیه و تامین کند، در حالی که این روند در بورس کمی زمانبر است. در نتیجه باید با تسریع روند ها، اعتماد فعالان صنوف طلا به معاملات بورسی را جلب کرد و با معرفی جامع و شفاف کردن نحوه معاملات بازار ابزارهای مالی بورس کالا، اطمینان به دسترسی سریع تولیدکنندگان به شمش طلا را تقویت کرد. بنابراین سرعت عمل در دادوستدها، میتواند موفقیت ابزارهای مالی در بورس کالا را افزایش دهد.

در عین حال ورود به بازار گواهی سپرده شمش طلا برای سرمایهگذاران میتواند بستر خوبی برای سرمایهگذاری مهیا کند که به متنوعسازی پرتفوی آن ها میانجامد، اما برای فعال این صنف که به طور فیزیکی به شمش طلا نیاز دارد، سرعت عمل در دادوستد بسیار مهم است. باید امیدوار باشیم که ابزارهای مالی شمش طلا در بورس کالا میتواند نقدینگیهای سرگردان این بازار را به سمت خود جذب و واسطهگری را از بازار آزاد تا حد زیادی حذف کند، اما برای آنکه بتوان انگیزه معاملاتی در بستر بورس کالا را میان تولیدکنندگان صنوف طلا نیز بالا برد، لازم است تا سرعت عمل دادوستد شمش طلا افزایش یابد که امیدواریم این رویه رقم بخورد.

ارسال نظر