مشخصات و استاندارد دارایی پایه قابل تحویل

به گزارش «پایگاه خبری بورس کالای ایران»، در ایران تنها طلای استاندارد مورد تائید مراجع قانونی و فعالان بازار، سکه طلا اعم از امامی و بهار آزادی است که توسط بانک مرکزی ضرب میشود. متاسفانه هیچ گونه طلای استاندارد دیگری در کشور از قبیل انواع شمش های طلا که در سایر کشورهای جهان مرسوم است در کشور ما وجود ندارد. به همین دلیل دارایی پایه قرارداد اختیار معامله طلا، تمام سکه طلای امامی ضرب شده توسط بانک مرکزی است. به دلیل اینکه آخرین سال ضرب سکه توسط بانک مرکزی و همچنین بیشترین حجم سکه ضرب شده و وارد شده به بازار توسط این بانک همین نوع سکه است، دارایی پایه قرارداد اختیار معامله تمام سکه امامی ضرب سال ۸۶ در نظر گرفته شده است. البته دارایی پایه قراردادهای آتی سکه طلای بورس کالای ایران نیز همین سکه بوده که خود دلیل دیگری برای انتخاب این نوع سکه است.

همچنین در بازار نقدی نیز تنها قیمت این نوع سکه توسط مراجع مختلف اعلام می شود. به عبارت دیگر تمامی معاملات بر اساس همین سکه قیمت گذاری می شود، بطوریکه قیمت سایر سکه های طلا از قبیل بهار آزادی و غیره بر اساس قیمت سکه امامی ضرب ۸۶ تعیین می شود.

بازار نقدی تمام سکه امامی بیشترین حجم معاملات را در بین انواع سکه از قبیل نیم سکه، ربع سکه و سکه گرمی را داراست. همچنین نوسان قیمت سکه امامی (تمام سکه) بیشتر از سایر انواع سکه است. همین موضوع باعث می شود که حباب قیمتی سکه تمام امامی نسبت به نیم سکه، ربع سکه و سکه گرمی به مراتب کمتر باشد. بنابراین سکه تمام جذابیت بیشتری برای فعالان بازار دارد.

اندازه قرارداد

مهمترین نکته ای که در تعیین اندازه قرارداد باید توجه شود، این است که حجم قرارداد به نحوی تعیین شود که بیشترین تعداد سرمایه گذار با توجه به قدرت خریدشان توان ورود به بازار این قرارداد را داشته باشند. در اینجا منظور از قدرت خرید در واقع توان افراد برای پرداخت مقدار ارزش قرارداد و در صورت لزوم وجه تضمین اولیه هر قرارداد است. پس مقدار وجه تضمین قراردادها نیز در تعیین اندازه قرارداد نقش دارد.

از آنجایی که معاملات اختیار برای اولین بار در کشور در بورس کالای ایران در حال راه اندازی است و بسیاری از فعالان شاید آشنایی با این ابزار مشتقه نداشته باشند و همچنین تجربه معاملاتی این ابزار در کشور وجود ندارد، بهتر است اندازه قرارداد تا حد امکان کم باشد تا ریسک افرادی که وارد بازار می شوند تا حد زیادی کاهش یابد. هرچند بزرگ بودن اندازه قرارداد مزایایی از قبیل کاهش هزینه های معاملاتی را در بردارد، ولی به دلیل نوپا بودن اختیار معامله در کشور، لازم است ابتدا تا حد ممکن ریسک معاملات کاهش یابد تا آشنایی و تجربه معاملاتی برای فعالان ایجاد شود و سپس قراردادهای جدید در اندازه های بزرگتر پذیرش شوند.

بنابراین اندازه هر قرارداد اختیار معامله، یک سکه تمام طلای امامی در نظر گرفته می شود. این موضوع باعث می شود که افراد برای ورود با اعتماد بیشتر و ریسک کمتری وارد معاملات شوند و در نتیجه معاملات در ابتدا از رونق نسبی برخوردار باشد.

واحد قیمت

با توجه به نحوه اعلام قیمت ها در بازار نقدی معاملات سکه و نیز معاملات قراردادهای آتی بورس کالا، واحد اعلام قیمت ریال به ازای یک سکه امامی خواهد بود. زیرا اعلام قیمت ها در بازار نقدی نیز بر مبنای یک سکه امامی است. البته از آنجایی که اندازه هر قرارداد نیز یک سکه است، قمیت های کشف شده در بازار نشان دهنده قیمت یک قرارداد اختیار معامله خواهد بود.

حداقل تغییر قیمت هر سفارش (Tick size)

با توجه به اینکه اندازه هر قرارداد یک سکه است و همچنین واحد قیمت معاملات ریال به ازای هر سکه است، حداقل تغییر قیمت یک ریال در نظر گرفته می شود.

ماه قرارداد

از آنجایی که قرارداد اختیار معامله و آتی هر دو ابزار پوشش ریسک هستند و از هر کدام برای پوشش ریسک معاملات دیگری می توان استفاده کرد، ماه های قرارداد اختیار نیز همانند ماه های قرارداد آتی سکه طلا خواهد بود. در واقع بسیاری از فعالان قراردادهای آتی برای اینکه بتوانند معاملات خود را از طریق اختیار پوشش دهند باید ماه های سررسید هر دو قرارداد یکسان باشد. این موضوع برای فعالان احتمالی اختیار معامله نیز صادق است، زیرا آنها نیز برای پوشش معاملات خود می توانند از قراردادهای آتی هم ماه استفاده کنند.

ساعات معاملاتی

در اکثر بورس ها، معاملات در یک جلسه معاملاتی انجام می شود و برای تعیین ساعت معاملات نیز توجه به زمان کشف قیمت در بازار نقد داخلی و یا بازارهای جهانی بسیار مهم است. از آنجایی که معاملات بازار نقدی و آتی سکه طلا از ساعت ۱۰ صبح شروع می شود و تا ۷ عصر ادامه دارد (البته معاملات بازار نقدی گاها تا ساعت ۱۲ نیمه شب نیز ادامه دارد)، ساعات معاملاتی اختیار معامله نیز همانند آتی سکه تعیین می شود.

دامنه تغییرات قیمتی روزانه

در معاملات اختیار برخلاف معاملات آتی نیاز به تعیین دامنه نوسان قیمت نیست. زیرا قیمت کشف برای اختیار معامله نشان دهنده قیمت قرارداد اختیار معامله است نه دارایی پایه قرارداد. در مورد قراردادهای آتی، قیمت کشف شده در معاملات قیمت دارایی پایه است که باید طرفین در سررسید بر اساس آن معامله خود را تسویه نمایند، اما در قرارداد اختیار معامله قیمت اعمال قرارداد از قبل مشخص شده است و قابل تغییر نیست. در واقع خریدار بر اساس قیمت اعمال تعیین شده، قرارداد اختیار را قیمت گذاری و خریداری میکند و در سررسید حق اعمال برای وی محفوظ است. بنابراین نیازی به تعیین دامنه نوسان قمیت وجود ندارد. در تمامی بورسهای سایر کشور نیز به همین صورت عمل شده است.

سقف مجاز موقعیت های معاملاتی باز

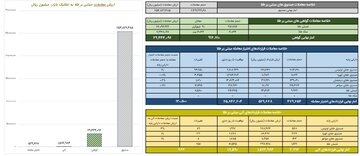

سقف مجاز موقعیت های معاملاتی باز برای خریدار همانند قراردادهای آتی تعیین شده است. از آنجایی که در قراردادهای آتی سقف مجاز در هر نماد معاملاتی ۲۵۰ قرارداد است و با توجه به اینکه حجم هر قرارداد ۱۰ سکه است پس سقف مجاز در هر نماد آتی سکه ۲۵۰۰ سکه است. همانطور که بیان شد اندازه هر قرارداد اختیار یک سکه طلا در نظر گرفته شده است بنابراین سقف موقعیت های باز در هر نماد ۲۵۰۰ سکه تعیین می شود.

فواصل قیمت اعمال

هدف از تعیین فواصل قیمت اعمال این است که در صورت نوسان قیمت دارایی پایه، قراردادهای اختیار جدید با قیمت اعمال مختلف ایجاد شود. در صورتی که فواصل اعمال بسیار بالا باشد نمادهای معاملاتی خیلی محدود خواهد شد و ریسک قراردادها به شدت افزایش می یابد، بنابراین جذابیت معاملات به شدت کاهش خواهد یافت. در صورتی که فواصل اعمال کم باشد این موضوع باعث تعدد بسیار زیاد نمادهای معاملاتی خواهد شد که خود منجر به سردرگمی فعالان بازار خواهد شد و باز از جذابیت معاملات کاسته میشود.

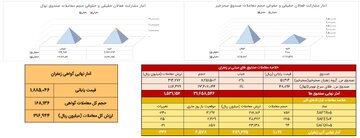

براساس بررسی های آماری انجام شده روی قیمت سکه و نوسانات آن مشاهده شد که قیمت سکه در طول یک ماه حداقل به میزان ۲ درصد نوسان، اعم از صعودی و نزولی خواهد داشت. با توجه به قیمت فعلی سکه (حدود یک میلیون و ۱۳۰هزار تومان) یعنی در ماه حداقل ۲۳ هزار تومان نوسان قیمتی صعودی یا نزولی برای آن وجود دارد. با توجه به این موضوع و همچنین این نکته که معاملات اختیار در ایران برای اولین بار در حال راه اندازی و باید تا حد ممکن از سردرگمی فعالان بازار در این معاملات کاسته شود و جذابیت کافی نیز ایجاد شود؛ فواصل قیمت اعمال ۲۵ هزار تومان در نظر گرفت شده است. با این فاصله اعمال میتوان مطمئن بود که در هر ماه حداقل یک نماد معاملاتی جدید در تمامی سررسیدهای بازار ایجاد خواهد شد و بازار از پویایی لازم برخوردار خواهد شد.

ارسال نظر