به گزارش «کالاخبر»؛ بازار معاملات کالاهای فیزیکی از طریق ۶ روش مختلف: معاملات نقدی، سلف، نسیه، کشف پریمیوم، تهاتر و پیمان آتی صورت میپذیرد که از میان آن ها معاملات تهاتر و پیمان آتی هنوز در بورس کالا راه اندازی نشده است.

قرارداد های کشف پریمیوم از ابزارهای پوشش ریسک برای رفع نگرانی عرضه کنندگان و خریداران در خصوص امکان فروش محصول یا امکان تامین کالای مورد نیاز برای مقاطع زمانی مشخص در آینده و ایجاد رونق مبادلات تجاری است که بر مبنای آنها میتوان قراردادهای بلندمدت منعقد کرد. در سالهای گذشته همواره فعالانِ صنعت، خواهان ایجاد قراردادهای بلندمدت جهت تامین مواد اولیه بوده اند تا بتوانند از تامین مواد اولیه خود اطمینان حاصل کنند و مانند شرایط فعلی مجبور نباشند هفتگی در خصوص تامین مواد اولیه تصمیم گیری کنند که وجود معاملات کشف پرمیوم کمک مهمی به این امر دارد.

تعریف

معاملات کشف پریمیوم قراردادی است که در بازار فیزیکی معامله میشود و به موجب آن، طرفین متعهد میشوند که در زمان مشخصی در آینده (تحویل، حمل یا بارگیری) کالا را بر اساس قیمت نهایی (قیمت مبنا به علاوه مابه التفاوت توافق شده) معامله نمایند. خریدار بخشی از ثمن معامله را در زمان توافق(حدود ۶ درصد ارزش علی الحساب تقریبی بهای تقریبی قرارداد)، به فروشنده پرداخت و تسویه مابقی وجه متعاقباً و براساس شرایطی انجام میشود که در زمان عقد قرارداد مشخص میگردد. مکانیسم این قرارداد به گونهای است که در ابتدای انجام توافق، طرفین باید قسمتی از ارزش حدودی معامله را نزد اتاق پایاپای به عنوان وجه الضمان تودیع کنند.

در این قرارداد، ﭘﺮﻳﻤﻴﻮم ﻣﺒﻠﻎ ﻳﺎ درﺻﺪی اﺳﺖ ﻛﻪ ﺟﻬﺖ ﻣﺤﺎسبه ﻗﻴﻤﺖ ﻧﻬﺎﻳﻲ ﺑﻪ ﻗﻴﻤﺖ ﻣﺒﻨﺎ اﺿﺎﻓﻪ ﻳﺎ از ﻗﻴﻤﺖ ﻣﺒﻨﺎ ﻛﺴﺮ میﺷﻮد و قیمت مبنا(میانگین موزون هفتگی معاملات ۳ هفته آخر در بورس کالا) ﻗﻴﻤﺘﻲ اﺳﺖ ﻛﻪ در زﻣﺎن ﺗﻌﻴﻴﻦ ﺷﺪه در اﻃﻼﻋﻴﻪ ﻋﺮﺿﻪ، ﺗﻮﺳﻂ ﻣﺮﺟﻊ ﻣﻮرد ﻗﺒﻮل ﺑﻮرس اﻋﻼم میشود.

این قرارداد ابزاری منعطف است که می تواند برای سررسیدهای کوتاه مدت و یا بلندمدت مورد استفاده قرار گرفته و فرمول تعیین قیمت معامله نهایی، پیش پرداخت و نوع معامله نهایی آن، براساس نیاز طرفین معامله قابل تغییر است.

تجربه های بین المللی

این قراردادها در حالی برای استفاده در بورس کالای ایران طراحی شده که در بیان سابقه و نمونههای مشابه از انعقاد این نوع قراردادها در بورسهای کالایی در دنیا میتوان به بورس فلزات لندن اشاره کرد؛ گرچه تفاوتهایی بین این قراردادها در بورس کالای ایران با قراردادهای پریمیوم در بورس لندن وجود دارد. بطوریکه در بورس فلزات لندن به دلیل گستردگی دامنه انبارهای پذیرش شده در کشورهای مختلف، خریدار محصولی را از یک عرضهکننده خریداری میکند، اما محل تحویل توسط عرضهکننده تعیین میشود. این در حالی است که خریداران تمایل دارند کالا را در منطقه ای دیگر تحویل بگیرند. (با کمک قراردادهای پریمیوم خریدار میتواند کالای مشابه را از انبار دیگری در یک منطقه یا کشور دیگری تحویل بگیرد.)

در بورس های کالایی جهان برای رفع دغدغه تولیدکنندگان از قراردادهای بلندمدت و روش کشف پریمیوم استفاده شده، بنابراین از این طریق برای صنایع کوچک و متوسط امنیتی برای تامین منابع مالی خود فراهم شده است.

تجربه ایران

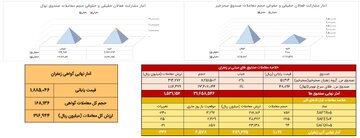

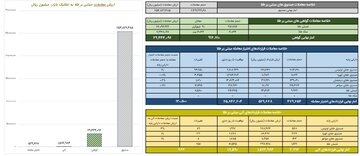

معاملات قراردادهای کشف پریمیوم که از نوع قراردادهای بلندمدت به شمار می رود، برای نخستین بار در بورس کالای ایران روی محصول وکیوم باتوم تولیدی مجتمع پالایش نفت اصفهان کلید خورد. در حال حاضر این قرارداد بر روی محصولاتی نظیر قیر، وکیوم باتوم، پی وی سی و لوله مسی اعمال شده است و قرار است به طور گسترده روی کالاهای مختلف براساس طرح وزارت صمت اجرایی شود.

از لحاظ تناژ فروش محصولات موضوع این قرارداد وکیوم باتوم و قیر بیشترین عرضه در این معاملات را داشته اند.

مزایا

از جمله مزایای قرارداد کشف پریمیوم می توان به موارد زیر اشاره کرد.

۱- اطمینان خاطر نسبت به فروش و تامین به موقع کالا:مزیت اصلی این گونه قراردادها نسبت به سایر قراردادها در آن است که در قرارداد کشف پریمیوم خریدار از دریافت و تامین به موقع کالا و فروشنده نسبت به فروش محصول خود در آینده اطمینان خاطر دارد. معاملات کالاها در قالب قراردادهای کشف پریمیوم در بورس کالا راهکاری مناسب برای اطمینان فروشنده از فروش محصول در آینده و همچنین امکان برنامه ریزی خریدار این قراردادها برای تولید آتی است. این اتفاق به طور مستقیم تولید کشور را تحت تأثیر قرار میدهد و سبب می شود تا تولید کننده تمام تمرکز خود را صرفاً بر روی تولید متمرکز کرده و دغدغهای بابت تامین نیاز موارد اولیه نداشته و محصولات با سرعت بیشتری به بازار مصرف عرضه شود؛ همچنین به دلیل عرضه به موقع محصولات شرکتهای خریدار، شوک قیمتی در بازار بوجود نمیآید و آرامش نسبی در اقتصاد حکفرما میشود.

۲- مدیریت سرمایه در گردش: در حالی که در قراردادی مثل سلف خریدار باید از وضعیت مالی خوبی برخوردار باشد تا جنس موردنظر را پیشخرید کند یا برخی خریداران، سرمایه مورد نیاز را برای تامین مواد اولیه مصرفی خود در اختیار ندارند، اما برای حفظ تولید آتی خود نیازمند تضمین هستند که این ضمانت به کمک قرارداد کشف پریمیوم امکانپذیر است. در روش کشف پریمیوم، خریدار نیاز به پرداخت کل وجه معامله را در ابتدا معامله ندارد و به این ترتیب مشکل نقدینگی صنایع نیز در قراردادهای بلندمدت مرتفع میشود.

۳- امکان فروش محصول توسط فروشنده به قیمت روز: در قرارداد آتی به دلیل مشخص شدن قیمت نهایی در زمان انعقاد قرارداد، قیمت نهایی برای طریفین معامله تعیین شده است. افزایش یا کاهش قیمت در زمان سررسید معامله سبب سود یا زیان طرفین معامله میشود. اما در این نوع قراراداد خریدار و فروشنده ضمن اطمینان از خرید یا فروش محصول با مبنای قیمت روز معامله میکنند. فروشنده از طریق این ابزار نه تنها فروش خود را تضمین کرده بلکه با کشف پریمیوم، در زمان انجام معامله نهایی قیمت محصول خود را نیز بیمه میکند.

۴- برنامهریزی تولید و جلوگیری از ایجاد نوسانات قیمتی: قراردادهای کشف پریمیوم میتواند عاملی برای بهبود برنامهریزی تولید برای محصولات مبتنی بر این نوع قرارداد باشد و این محصولات را از نوسانات لحظه ای بازار مصون دارد. قراردادهای کشف پریمیوم برای بالادست، دستاورد مهمی مانند برنامهریزی برای تولید به همراه خواهد داشت و این واحدها میتوانند برای شناسایی دقیق نیاز بازار داخل وارد این قراردادها شوند. صنایع پایین دستی نیز با توجه به قراردادهایی که برای فروش داشته و برنامه ریزی تولید کردهاند، میتوانند مواد اولیه خود را به طور بلندمدت خریداری کنند. این امر سبب می شود تا به دور از هیجانات بازار و به دلیل تامین مواد اولیه شرکت های تولیدی تقاضا از سمت تولیدکنندگان مدیریت و از نوسانات قمیتی در بازار جلوگیری نماید.

۵- نظارت دقیق و شفافیت معاملاتی: با توجه به اینکه انعقاد قراردادهای بلندمدت در بستر بورس کالا انجام می شود، شاهد نظارت دقیق و شفافیت کامل معاملات و عمل به تعهدات کامل خواهیم بود.

۶- راهکاری برای پوشش ریسکهای مربوط به نوسانات قیمتی: کشف پریمیوم از جمله ابزارهایی است که میتوان در بورس کالا جهت پوشش ریسک نوسان قیمت به کار برده شود. قطعا در بازار نزولی خریدار با خیال راحت به خرید خود ادامه می دهد و در بازار صعودی نیز فروشنده موجودی انبار محصول خود را با فرض رشد قیمت ها در آینده، احتکار نخواهد کرد، چرا که ریسک هر دو طرف پوشش داده خواهد شد. این نوع قراردادها یک مدل تعهد دو جانبه محسوب می شود که براساس فرمولی توافقی در میان مدت و یا بلند مدت در خصوص قیمت نهایی کالا در زمان تحویل معین شکل میگیرد.

۷- حذف سفته بازان: در این قراردادها عرضه کننده اقدام به فروش در بازههای بلندمدت خواهد کرد که از عرضه های هفتگی آن فروشنده جدا است و خریدارانی که به سررسیدهای بلندمدتی نیاز دارند و از جمله خریدارانی نیستند که با نوسانات بازار، وارد فرایند خرید شوند و با رکود نیز خارج شوند و در عین حال نیاز به تامین مواد اولیه به طور منظم، پایدار و بلندمدت دارند، می توانند وارد جریان این قراردادها شوند.

۸- امکان صادرات محصولات مازاد: طبق اعلام وزارت صمت اگر محصولات عرضه شده به فروش نرسند و در بازار داخل در قالب قراردادهای کشف پریمیوم معامله نشوند، سهمیه صادراتی شرکتها در ماههای عرضه شده لحاظ خواهند شد و لذا امکان برنامه ریزی صادراتی را برای شرکتها از هم اکنون فراهم خواهد کرد. این امر سبب میشود تا شرکت های تولید کننده ضمن مرتفع کردن نیازهای واقعی نه سفته بازی بتوانند ظرفیت مازاد را را صادر و از توزیع رانت به سفته بازان ممانعت به عمل آورند.

تفاوت قراردادهای پریمیوم نسبت به فروش سلف چیست؟

حسن این قراردادها نسبت به قرارداد سلف این است که در قراردادهای سلف، خریدار ناچار است که همه پول را پرداخت کند و با توجه به ریسکی که بازار دارد، افزایش قیمتها می تواند به ضرر عرضه کننده و کاهش قیمت ها به ضرر خریدار خواهد بود. اما در قراردادهای کشف پریمیوم قیمت در سررسید تحویل مشخص میشود و کسانی وارد این رقابت میشوند که بخواهند در آن زمان سررسید و بازه زمانی مد نظر خود، محصول را تحویل بگیرند. این مساله موجب خواهد شد که تولیدکنندگان واقعی وارد این قراردادها شوند و برای تولیدکننده ای که می خواهد برنامه ریزی بلند مدت انجام دهد، این ابزار می تواند بسیار کارآمد باشد.

نحوه تعیین قیمت در قراردادهای پریمیوم

در قراردادهای کشف پریمیوم، قیمت در زمان تحویل مشخص می شود، از این رو کسی که در این قراردادها در جایگاه خریدار است، پیشنهاد پریمیوم خود را برای فرمول قیمتی در روز عرضه ارائه می دهد و در صورت موفقیت در کسب قرارداد، محصول خریداری شده در زمان تحویل با قیمت های پایه به علاوه پریمیوم خواهد بود.

عرضه از پریمیوم صفر شروع میشود و عرضهکننده این بازه را انتخاب کرده است و اگر رقابت در کشف پریمیوم صورت نگیرد، خریدار میتواند در زمان تحویل، محصول خود را با قیمت پایه تحویل بگیرد. با این وجود ساز و کار تعیین پریمیوم منفی ایجاد شده است و عرضه کنندها میتوانند در زمان عرضه بازه پریمیوم خود را از منفی در نظر بگیرند. تمامی قرارداهای پرمیوم منعقده در بورس کالا تاکنون با پرمیوم صفر انجام شده است.

**رسول رحیم نیا، مدیر صندوق سرمایهگذاری شرکت تامین سرمایه بانک ملت

ارسال نظر